Расчет средневзвешенной цены капитала (СЦК)

Расчет средневзвешенной цены капитала (СЦК)

1. Что такое СЦК?

2. Как рассчитать СЦК?

3. Разные нюансы использования WACC

Что такое СЦК?

Рынок капитала – это основное звено в сфере производства, которое способствует обеспечению функционирования экономики и постоянное ее развитие. Стоит помнить о том, что капитал выражается в двух формах: денежной и вещественной. Если говорить о рынке вещественных факторов производства, то в качестве капитала имеется в виду физический капитал.

В основном, капитал представлен в денежной форме. Что касательно СЦК, то она применяется для того, чтобы узнать среднюю цену привлеченного капитала, учитывая долю всех источников капитала в их общем количестве. Во время расчета получают средневзвешенное значение. В качестве веса принято брать долю в общей сумме.

Цена долей, во время проведения расчета средневзвешенного капитала может быть рассмотрена следующими способами:

- Прибыль других похожих предложений;

- Вложение своего капитала с просчитанной прибылью;

- Привлечение капитала с фиксированной прибылью;

- Привлечение денег на платной основе.

Расчет СЦК, как правило, используется во время инвестирования. Инвестор должен знать о сравнительной доходности его вложений, и иметь возможность выбрать между разными предложениями наиболее оптимальный вариант. Учитывая то, что инвестиционный риск и доходность – это понятия, которые напрямую связаны, можно сделать вывод, что вложение денег, в тот или иной проект основано на максимальной доходности в отношении с прочими проектами. Следовательно, оценка цены капитала – уровень возможной прибыли для инвестора. Поэтому, средний показатель прибыли вложенных инвестиций – это СЦК (WACC).

Как рассчитать СЦК?

\(WACC = ∑ v_n • k_n\)

где: \(v_n\) означает долю капитала, привлеченного из \(n\)го источника, а k_n –соответствующую норму прибыли для этого источника (инвестора).

Давайте рассмотрим ситуацию, при которой компания применяет капитал на финансирование инвестиций в размере 100 млн. руб., а цена капитала составляет 20%. Следовательно, компания должна уплатить сверху 20 млн. руб.

Для того, чтобы провести оценку СЦК нужно осуществить следующий алгоритм действий:

- Нужно выбрать источники финансирования компании и дополнительные источники затрат на капитал;

- Применяя деньги, взятые в кредит, нужно брать во внимание то, что проценты по кредитам уменьшают расчетную базу налога на прибыль, поэтому для проведения оценки кредитного капитала в долгосрочном периоде нужно умножить величину капитала на коэффициент. Если используется акционерный капитал, то его цена не меняется на ставку налога, следовательно, дивиденды не снижают базы для налога;

- Если есть несколько источников финансирования, то нужно выбрать для каждого из них долю в общей сумме капитала;

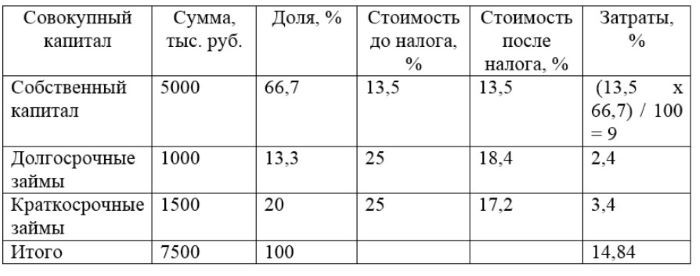

- Для того, чтобы иметь возможность рассчитать WACC нужно цену всех составляющих капитала умножить на его удельный вес в общей сумме капитала. Полученный результат СЦК – фактор дисконтирования во время осуществления расчетов. К примеру:

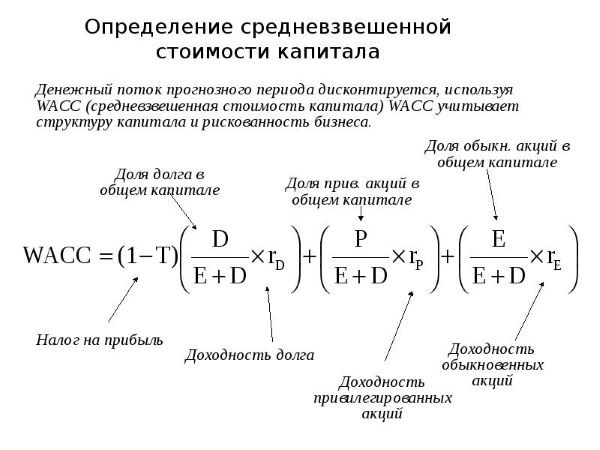

Рис.1 Расчет СЦК

Рис.1 Расчет СЦК

Разные нюансы использования WACC

Во время проведения оценки эффективности инвестиционных проектов нужно использовать WACC как ставку дисконтирования. В роли стоимости собственного капитала применяется рентабельность схожих инвестиций. В такой ситуации альтернативная рентабельность является показателем упущенной выгоды. Специалисты, которые занимаются изучением данной методики, указывают на то, что альтернативный доход – это прибыльность инвестиций с минимальными рисками и гарантированной минимальной прибылью.

Для примера они берут аренду земельного участка или постройки, срочные депозиты банков, ценные бумаги и прочее. Следовательно, во время проведения оценки проектов варианта 1 и варианта 2, нужно из рентабельности варианта 1 вычесть рентабельность варианта 2, и сравнить результат, учитывая все риски. К примеру, если рентабельность варианта 1 равняется 30%, и риск составляет 30%, а рентабельность варианта 2 составляет 20%, а риск ровняется 10%, то мы имеем:

- 30% — 20% = 10%

- 10% • (1 — 0.3) = 7%

- 20% • (1 — 0.1) = 18%

Итак, рассматриваем результат, если мы вносим деньги в вариант 1, предполагая при этом доходность в размере 7%, то нужно помнить, что, рискуя 30% капитала, доход будет намного меньше, чем в варианте 2, который изначально имел меньшую рентабельность и процент риска.

Стоит помнить, что WACC – это показатель экономической эффективности. Средневзвешенная стоимость капитала определяет размер средств, которые вернуться в ходе деятельности компании. WACC определяет возможную сумму инвестирования и прогнозирует доход. При помощи расчета WACC можно узнать реальную цену привлечённого капитала. СЦК можно рассчитать по такой формуле:

\(WACC = (E / K) • y + (D / K) • b(1-t)\)

\(y\) – рентабельность собственного капитала;

\(b\) – общий объем (сумма) заемного капитала;

\(t\) – налоговая ставка на прибыль;

\(D\) – общее количество заемного капитала;

\(E\) – общая сумма собственного капитала;

\(K\)– общая сумма инвестиций (инвестированных средств).

При расчете WACC могут возникать определенные сложности, основными из которых есть расчет определенного коэффициента, получаемого при помощи данных. Если будут какие-либо погрешности в данных, то расчёт можно считать неправильным. Данный показатель можно использовать для аналитики, чтобы сравнить и оценить инвестиции.